O Financeiro de 2026: Automação, IA e o Fim do Caos Operacional

O financeiro de 2026 exige mais do que tecnologia. Veja como CFOs estão usando automação e IA para ganhar velocidade, governança e clareza estratégica.

O Financeiro de 2026: Automação, IA e o Fim do Caos Operacional

O financeiro entrou em uma nova fase e vive uma transformação silenciosa, porém estrutural. A automação financeira e o uso de inteligência artificial deixam de ser iniciativas pontuais e passam a definir, a partir de 2026, a capacidade real das empresas de crescer com controle, velocidade e governança.

Organizações que ainda tratam automação como projetos isolados ou IA como camadas experimentais já começam a sentir os efeitos no dia a dia: decisões mais lentas, menor previsibilidade e aumento do risco operacional em um ambiente cada vez mais volátil.

Esse movimento reposiciona o papel do financeiro dentro da empresa. O departamento deixa de atuar predominantemente voltado ao passado e assume uma função central na alocação de capital, na leitura de cenários e no suporte às decisões estratégicas. Nesse contexto, o CFO lidera a transformação apoiado por dados confiáveis, automação disciplinada e IA aplicada com governança.

A seguir, exploramos uma jornada prática e realista para preparar o financeiro para os desafios e oportunidades de 2026.

Por que mudar agora? O contexto de 2026

Um cenário estruturalmente mais instável

O ambiente econômico global em 2026 é marcado por incertezas persistentes, com flutuações cambiais, pressões inflacionárias e mudanças regulatórias frequentes. Nesse cenário, a capacidade de resposta rápida e informada do financeiro é crucial para a sobrevivência e crescimento das empresas. O ambiente em que o financeiro opera mudou de forma permanente devido a fatores como:

- Volatilidade geopolítica e econômica que impacta câmbio, crédito, custos e cadeias de suprimento em ciclos cada vez mais curtos

- Obsolescência tecnológica acelerada: ferramentas e arquiteturas envelhecem em poucos anos

- Pressão regulatória crescente, com destaque para a reforma tributária no Brasil, que adiciona camadas de complexidade operacional

Nesse cenário, planejamento lento não é conservador. É arriscado.

A armadilha mais comum: acreditar que IA resolve tudo sozinha

Muitas empresas já adotaram inteligência artificial no financeiro. Poucas, no entanto, conseguem demonstrar ROI consistente.

A razão é clara: IA sem disciplina operacional não gera eficiência, ela amplifica o caos.

Dados inconsistentes, processos quebrados e uso sem governança dão origem ao que hoje se conhece como Shadow AI: automações paralelas, frágeis e impossíveis de auditar.

Nesse cenário, a discussão deixa de ser sobre simplesmente “adotar IA” e passa a ser sobre como estruturar o financeiro para operar com velocidade, previsibilidade e dados confiáveis em um ambiente cada vez mais volátil. A tecnologia deixa de ser o ponto central e passa a ser consequência de um modelo operacional mais maduro.

É a partir dessa constatação que emergem as principais tendências para automação financeira em 2026, menos focadas em novas ferramentas e mais na forma como o financeiro precisa operar para extrair valor real da automação e da inteligência artificial.

As principais tendências para automação financeira em 2026

Depois de anos de adoção fragmentada de tecnologia, o financeiro entra em uma fase de consolidação. As tendências para 2026 refletem exatamente essa virada: menos foco em automação pontual e mais foco em um modelo operacional capaz de sustentar velocidade, governança e tomada de decisão em ambientes voláteis.

A seguir, estão os movimentos que tendem a se tornar padrão nos próximos anos.

1. Velocidade como prioridade estratégica

O planejamento financeiro tradicional, baseado em ciclos anuais rígidos, perde espaço para modelos mais dinâmicos de governança e cenários contínuos. Em um ambiente de incerteza constante, a capacidade de revisar decisões rapidamente passa a ser tão importante quanto a decisão em si.

Para isso, o financeiro precisa:

- Atualizar projeções com maior frequência

- Testar hipóteses e cenários de forma ágil

- Reagir a mudanças externas sem travar a operação

Nesse contexto, a automação de processos financeiros deixa de ser apenas uma alavanca de eficiência operacional e passa a ser um mecanismo de capacidade de resposta estratégica.

2. O CFO como líder estratégico de tecnologia

À medida que o financeiro assume um papel mais central na estratégia, o CFO se torna o principal articulador da transformação. Em 2026, esse papel se manifesta em quatro frentes complementares:

Decisor estratégico

Aloca capital e define prioridades com base em dados, simulações e cenários avançados.

Catalisador de inovação

Integra automação, inteligência artificial e nuvem às rotinas financeiras de forma pragmática.

Parceiro do negócio

Atua junto às demais áreas para destravar crescimento com visão financeira aplicada.

Guardião da governança

Assegura conformidade, segurança e confiabilidade dos dados em um ambiente regulatório mais complexo.

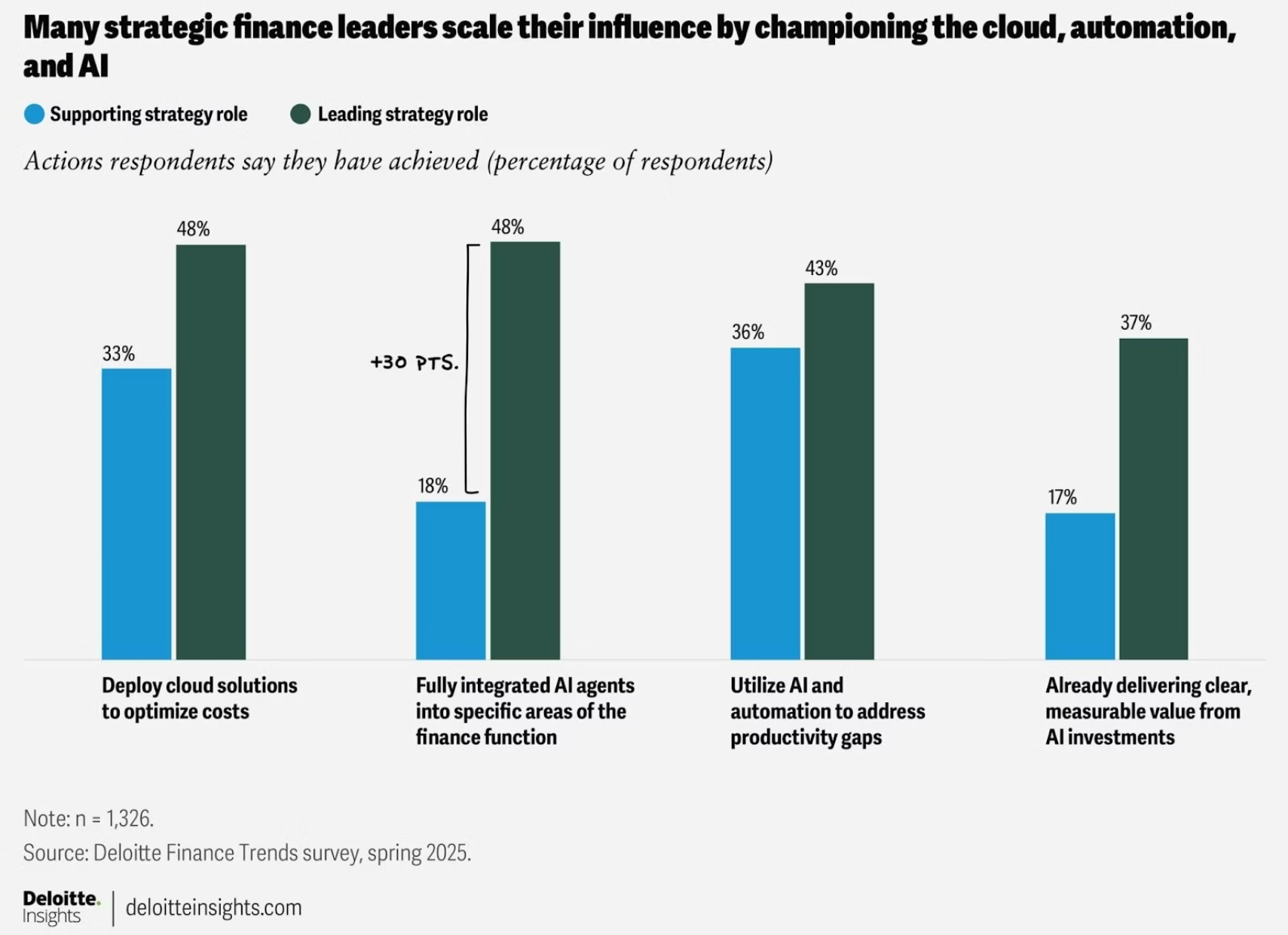

Segundo o Deloitte Finance Trends Survey, líderes financeiros com esse perfil:

- Têm quase 3x mais chance de já utilizar agentes de IA (48% vs. 18%)

- Enxergam retorno claro em iniciativas de IA, enquanto apenas 17% dos modelos tradicionais conseguem o mesmo

3. Disciplina financeira que gera valor

A pressão por eficiência permanece alta, mas o enfoque muda. Em 2026, gestão de custos deixa de ser sinônimo de cortes generalizados e passa a ser um exercício contínuo de alocação inteligente de recursos.

A automação financeira permite:

- Tornar visíveis desperdícios antes ocultos

- Simular impactos antes da tomada de decisão

- Priorizar eficiência que sustenta crescimento, e não apenas redução de despesas

Sem dados confiáveis e processos estruturados, decisões de corte se apoiam em percepção. Com automação e governança, passam a se apoiar em evidência.

4. A era dos Agentes de IA no financeiro

O avanço da IA leva o financeiro à adoção de agentes autônomos: sistemas capazes de executar tarefas, tomar decisões limitadas e interagir com outros sistemas de forma contínua.

O desafio central deixa de ser técnico. Criar agentes é relativamente simples. O verdadeiro problema é fazer com que eles entreguem ROI real, com segurança, controle e auditabilidade.

É nesse ponto que se consolida a arquitetura híbrida: Automação inteligente = Workflow determinístico + Agente de IA

Essa combinação permite unir precisão operacional com flexibilidade para lidar com exceções do mundo real.

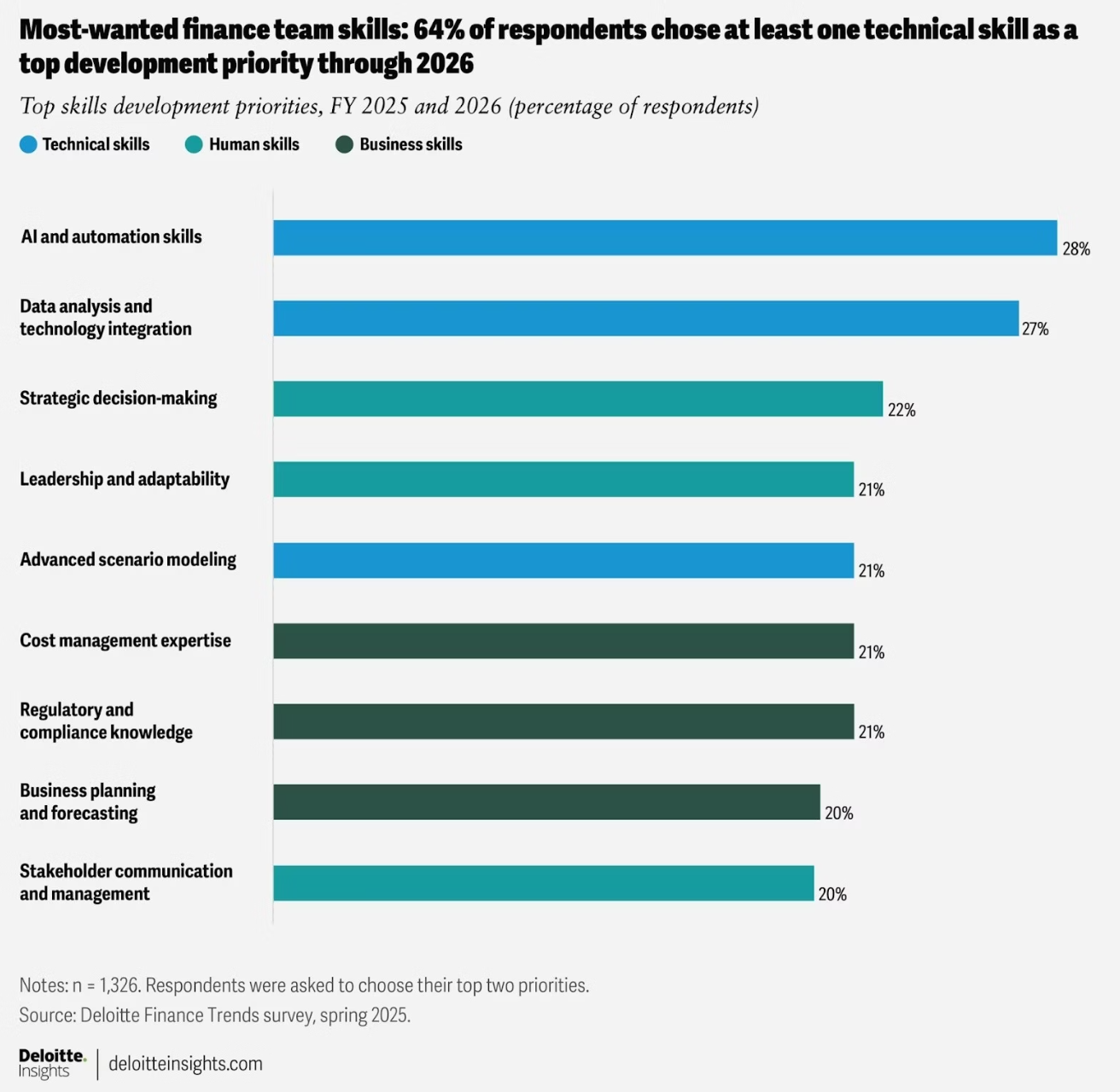

5. O profissional híbrido: finanças e tecnologia

A transformação do financeiro não acontece apenas por meio de sistemas — ela passa pelas pessoas. A maior mudança é humana.

O mercado passa a demandar profissionais que combinem:

- Raciocínio financeiro sólido

- Entendimento de dados e processos

- Conforto com automação e inteligência artificial

Hoje, habilidades relacionadas a IA e automação já superam competências financeiras tradicionais em relevância no mercado. Nesse cenário, uma característica se torna central:

“Curiosidade é a habilidade mais importante do financeiro moderno.”

Ela define a capacidade de aprender, testar, adaptar e evoluir junto com a tecnologia.

A grande armadilha: automatizar sem arrumar a casa

Como discutido anteriormente, a inteligência artificial não corrige falhas estruturais. Ela amplia o que já existe, para o bem ou para o mal.

Na prática, os principais fracassos em automação financeira seguem um padrão conhecido:

- Dados inconsistentes, que fazem o erro escalar mais rápido

- Processos mal definidos, que apenas automatizam a desorganização

- Shadow AI, com uso sem governança, rastreabilidade ou auditoria

Como resumiu Bill Gates:

“A automação aplicada a uma operação eficiente aumenta a eficiência.

A automação aplicada a uma operação ineficiente aumenta a ineficiência.”

Evitar essa armadilha exige menos tecnologia nova e mais método. Três perguntas precisam ser respondidas antes de qualquer automação avançada.

1. Onde está o desperdício?

Mapear gargalos usando princípios de Lean Finance (retrabalho, espera, excesso de relatórios, digitação manual e navegação entre sistemas) revela rapidamente os melhores candidatos à automação.

2. O dado está pronto para escalar?

Antes de automatizar, é preciso garantir que a informação esteja:

- Digitalizada,

- Estruturada,

- Padronizada e confiável.

Quando o dado está errado, o trabalho não é automação, é saneamento.

3. Qual tecnologia resolve esse problema específico?

- Processos estruturados exigem workflows determinísticos, com regras claras e precisão total.

- Processos não estruturados exigem agentes de IA, capazes de interpretar variações do mundo real.

Na prática, o modelo mais eficaz é híbrido:

controle determinístico para execução + IA para interpretação.

Conclusão: 2026 é sobre maturidade operacional

Automação financeira e inteligência artificial não são atalhos. São alavancas estratégicas quando aplicadas sobre processos bem definidos, dados confiáveis e governança clara.

As organizações que começarem agora constroem uma vantagem difícil de replicar:

- operam com mais velocidade,

- reduzem risco operacional,

- transformam o financeiro em um agente ativo de decisão e crescimento.

O futuro do financeiro não elimina pessoas. Ele eleva o papel do time.

Profissionais deixam de executar tarefas repetitivas para supervisionar decisões, analisar cenários e direcionar a estratégia, apoiados por automação, dados e inteligência artificial aplicadas com critério.

👉 Fale com nossos especialistas na Abstra

Acesse a Aula de Catarina Pinheiro sobre Automação e IA no Financeiro em 2026

Abstra Team

Author

Inscreva-se em nossa Newsletter

Receba os últimos artigos, insights e atualizações diretamente na sua caixa de entrada.